这是一个资本的时代,每个人的生存都依托于资本,资本家重新回到历史舞台,一切都在残酷的进行着。

在中国,赚钱的思路已经彻底改变!

我国外汇市场的发展与完善

从当前中国外汇市场面临的主要问题出发,外汇市场发展的难点在于人民币尚没有实现资本项目可兑换,我们不能照搬发达国家外汇市场的发展模式;结售汇制度决定了我国外汇市场的改革必须保持人民币汇率的相对稳定,结售汇制度的改革直接决定了外汇市场的改革。既要考虑如何在现行外汇管理体制下进行外汇市场的改革,又要考虑资本项目可兑换的实际进程,两者需兼顾。

1.加大国有银行的商业化改革

当前国有外汇银行所有制的根本症结在于产权的不明晰,从而造成经营者激励约束机制的不健全,不适应交易商制度的建立。解决这一问题的根本出路在于进一步对国有银行实行股份制改革,在适宜的时机将国有银行推向股票市场并逐步减少国家持股的比例,从而明确国有银行的产权归属。在产权明晰的基础上,通过法律的规则,才能建立起合理的治理结构,使所有人能够对经营者实施有效地约束和激励。这样的银行才是真正按照市场经济要求进行经营的商业银行,才能在外汇市场中有效地发挥交易商的职能。

2.逐步放松外汇存货管制

现行的结算外汇周转比例限额管理带有明显计划经济和外汇短缺时期的痕迹,随着中国经济开放程度的增加,用汇单位范围越来越大,国家对外汇资金的管理越来越困难;另一方面,中国国际收支的连年顺差也逐渐改变了过去外汇短缺的局面。在新的情况下,结算外汇周转比例限额管理已逐渐失去了原有的意义;更重要的是,这一管制损害了中国银行业的竞争力,不适应建立交易商制度的要求。

因此,对外汇银行的外汇存货管制存在改革的必然。在进一步外汇体制改革中,可考虑逐步放松结算外汇周转比例的浮动限度,使外汇银行具有更大的选择外汇资产存货的自由;同时改革现行的每日平盘制,放宽强制平盘的期限,使外汇银行能够在更长的时间内安排外汇资产组合。在条件成熟的时候,中国应最终放弃这一管制,以保证外汇银行拥有充分的经营自主权,为建立交易商制度奠定基础。

3.促进外汇银行竞争,防止垄断

在资本流动不完全的条件下,当前中国外汇市场的交易很大部分集中于中国银行等少数国有银行,造成了垄断的可能。这一方面也是由于历史原因,另一方面也是由于管制形成的,为了建立有效的交易商制度,应该改变这种状况。应打破中国银行等国有外汇银行享有的政策优待,对各外汇银行和进行外汇交易的非银行金融机构实行同样的待遇,使各银行能在平等的基础上自由竞争。同时,可以考虑有条件地开放资本项目,增大外汇供给的弹性,提高垄断的难度。

4.人民币汇率机制与外汇市场发展相结合

从某种意义上说,外汇市场运行的过程也就是汇率生成的过程。因此,人民币汇率的生成机制问题是外汇市场运行的核心问题。灵活的汇率生成机制可以起到调节外汇供求,并为中央银行宏观调控提供信号的作用。1994年外汇管理体制改革的内容之一,是实行以市场供求为基础的有管理的浮动汇制,汇率的形成在一定程度上反映了外汇市场的供求情况,但汇率的形成机制并不完善,由于对国内企业实行强制结售汇,中央银行承担了每天外汇供求差额的责任。

人民币汇率目前实行单一的盯住美元变动,从近年看,美元的变动较大,而人民币汇率的浮动幅度较小,形成了事实上的与外汇供求不相符的官方汇率。需要完善人民币汇率生成机制,提高汇率生成机制的市场化程度。扩大银行间市场汇率浮动区间,比如允许汇率每天可以上下波动一、两百个点。调整银行的结售汇周转外汇头寸管理政策,近期内可考虑将银行结售汇周转头寸下限调整为零,允许银行持有零头寸;中期内,应逐步扩大银行持有外汇头寸的上限,最终取消银行持有外汇头寸的限制。改革强制结汇制度,如扩大允许保留经常项目外汇收入的企业范围,提高可以保留外汇的限额,延长结汇宽限时间等。

5.完善中央银行的外汇干预机制

中央银行作为外汇市场的宏观调控者不宜在市场上过度或过于频繁的干预,要让市场参与者自由地决定交易。鉴于目前我国国际储备较为充足对国内外汇投机风险具备较强的抵御能力,央行应该放宽外汇指定银行所持结转外汇数量的限制,扩大银行自由买卖外汇的额度范围,使他们真正成为外汇交易市场的主体,以发挥其在汇市中的缓冲调节功能。

这对外汇市场的健康发展有着重大的意义,从国外的经验来看,央行往往采取一些间接手段进行干预,即如果在外汇市场收购外汇抛售本币,则在国债市场抛出短期国债回笼本币,使得国内本币的流动性并不因外汇市场操作而扩张,从而减轻干预外汇市场对本币政策的不利影响,为了有效地干预外汇市场,我国应借鉴国外经验,建立起相应的人民币公开市场,配外汇市场的公开操作,加大外汇干预的缓冲余地。

下面就为您细数一系列市场上的小“征兆”

信号一:“央妈”加持,推动外汇市场开放

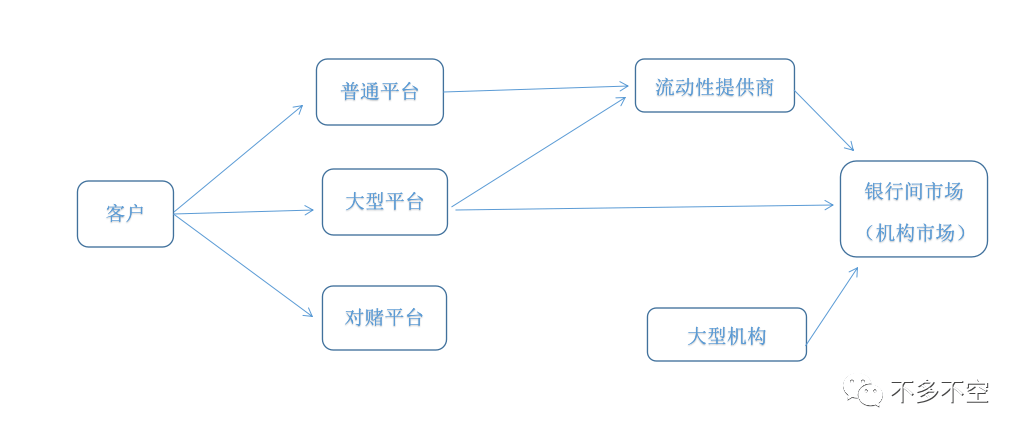

为了推动中国外汇市场开放,央行也早在2015年9月就为相关事宜发布公告,可开展包括即期、远期,掉期和期权在内的各品种外汇交易,交易方式包括询价方式和撮合方式,无额度限制。2016年1月,中国银行间外汇市场允许符合条件的人民币购售业务境外参加行入市,参与境内银行间外汇即期、远期、掉期、货币掉期及期权交易。2016年6月,由银行间外汇市场成员在上海成立了全国外汇市场自律机制,标志着中国外汇市场已形成有律可寻的规范体制。

信号二:人民币国际化进程发展良好

早在2016年4月份开始,中国央行就同时发布以美元和SDR作为报告货币的外汇储备数据;2016年10月1日,人民币正式加入SDR,”入篮”成功!随着人民币国际化进程的有序进行,这使得人民币汇率的形成机制透明度显著提高,也促使离岸人民币市场多点开花。中国银行间外汇市场也正积极的朝向开放和自律发展,基础设施进一步完善。根据BIS(国际清算银行)2016年9月的公布,人民币在全球外汇交易中占比从2013年的2%上升至4%,日均交易量已达2020亿美元,跻身成为全球第八大交易货币。

信号三:5万美元购汇限制取消试点实行

中国政府继沪港通之后进一步放开资本市场,推出合格境内个人投资者计划(QDII2),将允许个人直接投资包括海外房产以内的海外金融资产。首批试点QDII2的城市共有六个,分别为上海、天津、重庆、武汉、深圳和温州,央行考虑对符合条件的个人投资者取消5万美元的年度购汇额度限制,不再设上限。

信号四:中国资本纷纷入伙外汇市场

2015年1月,中信证券发布公告称,中信证券与KVB经纪商签署了附条件的收购协议,收购其所持有的KVB 60%的股权,成为其控股股东。

2016年9月,华为技术有限公司已获国家外汇管理局备案同意,获准进入银行间人民币外汇市场,成为银行间外汇市场第2家非金融企业类型即期会员。

2017年2月,海尔集团选用外汇交易平台FXGO进行汇率风险对冲和管理,实现高效资本国际化管控。相信接下来的红色资本融合进程会逐渐加剧。

信号五:央视财富机会榜外汇名列第三

CCTV2财经频道播出的“新年新世界2016-2017”财富机会榜公布,外汇市场排名第三,成为资本市场中国投资者的新宠,近两年以年均70%以上的速度增长,外汇经纪商、从业人员和市场规模、投资者数量,正在以井喷的态势,强势崛起。

信号六:内盘整顿,机构和资管人才纷纷转型外汇

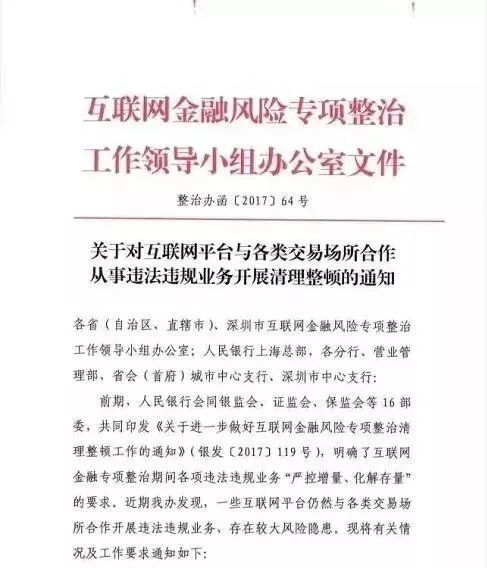

证监会召开了清理整顿各类交易场所部际联席会议,通过半年时间集中整治规范,基本解决地方各类交易场所存在的违法违规问题和风险隐患,金融资产类交易场所是重点整治对象之一。

信号七:政策改革,打开的窗户不会再关上

国家外汇管理局副局长王春英接受采访时表示,“打开的窗户”不会再关上,中国外汇管理不会走回头路,不会再走到资本管制的老路上。

© 版权声明

本文转自网络,版权归原作者所有。我在此仅提供该文章的转载服务,不对其内容和观点承担任何责任。若涉及版权问题,请与我们取得联系及时删除。

相关文章

暂无评论...