然后转身去闷头苦练后,终于找到了一种进出场的交易模式,他很兴奋,他以为他已经大成。

但在交易了一段时间之后发现了另外一个问题:

这确实是一个让人比较纠结的问题,小编想受此问题困扰的朋友应该不在少数。

其实,简单来说这就是一个选择题,一个关于取舍的问题:

- 选择重仓,想要那高收益就必然要承担其高风险;

- 选择轻仓,想要风险低点就必然要接受其低收益。

但是作为投资者的我们而言,控制风险放大收益是我们的目标。因此我们想要的是从重仓和轻仓之间找到一个良好的平衡,而非做出选择。

那么,重仓怕止损,轻仓怕浪费行情的情况下,有没有一个良好的平衡呢?

实话说,没有!因为每个人的资金情况,操盘技巧都不一致,所以很难有一个统一的平衡标准。

但要说有没有尽量使其保持平衡的办法呢?

其实还是有的,那就是仓位管理。那么,仓位管理到底是如何让我们在重仓和轻仓之间、在风险和利润之间把握好平衡的呢?

从某种层面上来看,控制仓位实际上就是控制风险的总量,尤其是对意外事故的防范。

市场总是这样,即使你看对了行情方向,也选对了较好的入场点,也避免不了小概率意外事故的出现。

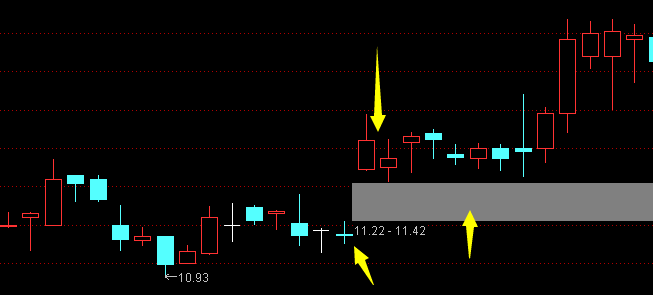

举个例子:

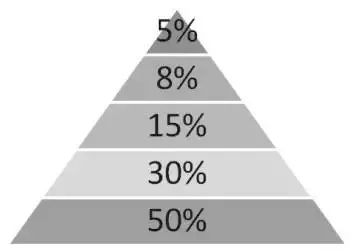

因此,在风险投资领域,你的目光必须时刻盯紧那5%的致命意外事故,只有100%确保其不会威胁到你交易的生死,才能放手一搏。

控制仓位就是你控制风险的最基本的方法,如果这一点都做不好,那么其他做的再好,结果也没有意义,就如同任何一个数与“0”相乘,都是零。

此外,我们之所以强调要控制仓位,不仅仅是因为其可以控制风险,还在于仓位管理可以扩大利润。

举个例子:

一般常用的仓位管理方法有三种,即矩形仓位管理法、漏斗形仓位管理法、金字塔形仓位管理法。

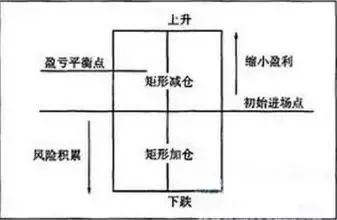

- 矩形仓位管理法:

这种方法形态像一个矩形,所以称为矩形仓位管理方法。

- 矩形仓位管理法的优点:

每次只增加一定比例的仓位,持仓成本逐步抬高,对风险进行平均分摊,从而实现平均化管理。

持仓可以得到一个很好地控制,后市方向和判断一致的情况下,会获得丰厚的收益。

- 矩形仓位管理法的优点:

初始阶段平均成本抬高较快,故而交易者很容易陷入被动局面,价格不能越过盈亏平衡点,处于被套局面。

同漏斗形方法一样,越是反向变动,持仓量就越大,当达到一定程度,必然全仓持有,而价格只要向反方向变动少许,就会导致爆仓。

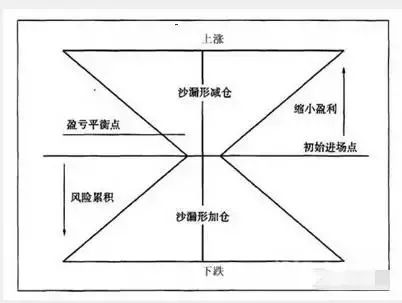

漏斗形仓位管理法:

这种方法,仓位控制呈下方小、上方大的一种形态,很像一个漏斗,所以,可以称为漏斗形的仓位管理方法。

- 此方法的优点:

初始风险比较小,在不爆仓的情况下,漏斗越高,盈利越可观。

- 此方法的缺点:

这种方法需建立在后市走势和判断一致的前提下,如果方向判断错误,或者方向的走势不能越过总成本位,将陷于无法获利出局的局面。

当反向波动幅度达到一定程度时,必然导致全仓持有,而此时,只要方向再向相反方向波动很小的幅度,就会导致爆仓。

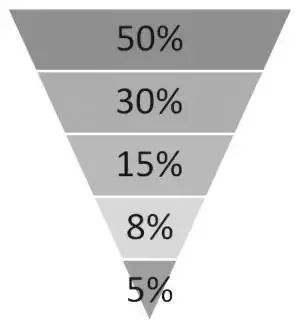

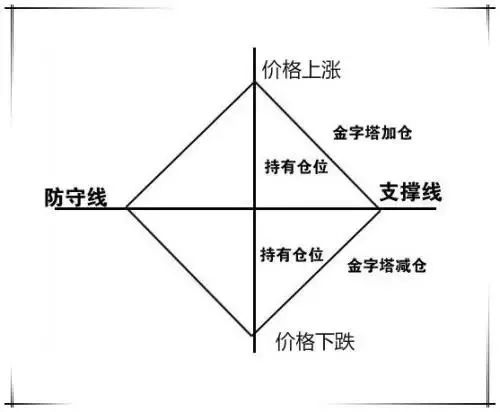

- 金字塔形仓位管理法:

仓位控制呈下方大,上方小的形态,像一个金字塔,所以叫金字塔形的仓位管理方法。

- 此方法的优点:

按照报酬率进行仓位控制,胜率越高动用的仓位就越高。利用趋势的持续性来增加仓位。在趋势中,会获得很高的收益,风险率较低。

- 此方法的缺点:

在震荡市中,较难获得收益。初始仓位较重,对于第一次入场的要求比较高。

仓位过重还会影响交易时的心态,进而影响到交易者对之后价格走势的判断。

记住,外汇交易最重要的一点就是保持良好的心态。

在行情开始阶段,如果对行情发展判断的结果表明可以轻仓尝试,而后期行情发发展态势又与所做方向相同。

此时,就要毫不犹豫地增加持仓,至正常仓位,从而实现利润的增加。

对于交易者而言:

如果你选择了在是账户亏损的情况下加仓,那么一旦遇到单边行情,就只能使账户出现更大的亏损,而交易的结果也可想而知。

因此,如果你的账户有亏损,最好的解决办法就是坚决止损,而不是寄希望于加仓来调整仓位成本。

最后,不论你采用何种仓位管理方法,关键还在于执行。作为职业的交易者,不要让一时的冲动,轻易突破自己的仓位控制标准。

© 版权声明

本文转自网络,版权归原作者所有。我在此仅提供该文章的转载服务,不对其内容和观点承担任何责任。若涉及版权问题,请与我们取得联系及时删除。

相关文章

暂无评论...