巴菲特和芒格一再强调:我的成功只是因为相信并运用了简单的常识。大家注意,这里的常识,也许是我们知道却做不到的,也许是我们根本无法判断对错的。所以,常识,不等于“是个人都知道的东西”。比如:截断亏损,让利润奔跑。没有人像萨普博士一样把这句话在他的书里诠释得如同指南一般。

范K.萨普博士是全球知名的投资顾问和交易员培训师,同时也是范·萨普学院的创始人和主席。他在交易和投资领域出版了许多著作,包括《通往财务自由之路》、《实现财务自由的安全策略》、《头寸管理权威指南》及《范·萨普超级交易员训练法》。在最后一本《范·萨普超级交易员训练法》中,他将总结多年培训经验的精华呈现给读者,是每位交易员的 “圣经” 。本书精髓可系统完整地总结为超级交易员的五大秘方:

这里的每一步,都不是空谈,都有工具和方法,都必须脚踏实地功夫到位。

萨普认为要成为超级交易员的第一步就是“知己”,自我研究为什么如此重要呢?

因为你交易的对象不是市场而是你对市场的看法。

自我研究的关键就是检查自己的看法,确定他们是否正确。

另外,要制定一个适合自己的交易计划,也需要对执行交易的人进行全面评估,包括其看法、个人问题、优势、弱点及目标。可见,自我研究是一切的基础。

哪个成功的商人是没有规划的?谁的规划不是随着局势变化调整的?正因为如此,萨普指出了商业计划的重要性。你必须持续跟踪宏观环境、市场等外部环境,制定适合的商业计划以及备用的商业计划。

也许一个经历过商场厉害的朋友来做交易规划会更得心应手。

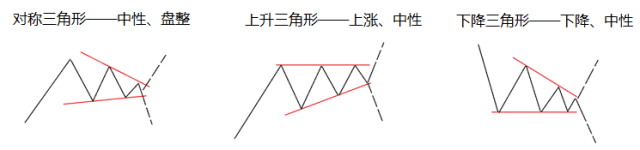

所有成功的交易员都会开发适合自己的交易系统。超级交易员甚至会根据其对市场的总体了解,设计几套相符的交易系统,分别在不同的市场环境下运用。

仓位:仓位的作用不言而喻,净头寸对组合收益率的影响巨大。我觉得这个问题的根本不在于择时和仓位,而在于要不要在系统中考虑回撤。考虑回撤的系统未必是一个最好的系统,考虑回撤必须考虑市场,有时候会让你倒在黎明之前,所以巴菲特不太考虑回撤。但问题是你要拥有巴菲特那样可以允许巨大回撤的商业模式。大部分的私募都必须防止巨大回撤,一次错误无论是对产品还是公司都是一场灾难。所以,仓位选择是交易系统中必须考虑的重要一环。

仓位的选择不是一蹴而就,而是一个动态的过程。不同的交易系统选择不同的加减仓方式。价值型系统选择向下补仓,因为越跌越有价值;趋势型系统向上加仓,因为每次加仓都必须建立在前面正确的机会上。

初始头寸和系统概率也有重大联系。即便一个90%胜率的系统,也可能连续先亏三笔。如果因为胜率高就初始投入过大的头寸,可能都无法坚持到系统产生正常的期望收益。

第四步:设定押注策略

如果对学术界有所关注,你会发现投资者最重要的功课是资产配置。

加里.布林森及其同事在1991年的《金融分析期刊》中公布了一项研究结果。他们对82位投资经理10年间的表现进行了分析。研究发现,投资经理交易表现的差异有91%由资产配置决定,即基金经理所持资金在股市、债市和现金等资产中的分配比例。

亏损幅度是可以通过止损来控制的,所以关键是盈利的空间。止盈和止损是这里一个重要的概念。个人以为,止盈是比止损难100倍的东西。没有止损,会死的很快;但是只有止损没有止盈,只会死得慢一点而已,无法累计收益。

“把亏损的头寸卖掉,让利润奔跑”,,这句话只说了一半,没有说如何让奔跑的利润落袋为安。如果不会止盈,最终奔跑的利润只是折返跑。仔细看看自己的交易记录,很多时候我们不是没赚过钱,只是奔跑的利润加强了我们的信心,导致了倒金字塔的加仓模式,最终一个简单回撤就盈利全无。

把亏损的头寸卖掉,一方面截断亏损,同时也截断了我们曾经的错误,持仓中看不到,掩耳盗铃,而满手的持仓盈利都在强化我们多么正确。其实,当你的持仓浮盈大幅超过了账户净值,是一件非常危险的事情,说明你在不断实现亏损。缺乏一个止盈机制,最终这些浮盈也难逃止损的命运。

第五步:高效交易

此处对于犯错的定义是:不遵守书面规则。

一个系统产生的机会过少会使投资者陷入仓位过重、难以放弃的境况。好不容易得到一次机会,不榨干怎么行?因此,即便风险收益不合适、大势已去,也会坚持,最终伤你最深的都是真爱

© 版权声明

本文转自网络,版权归原作者所有。我在此仅提供该文章的转载服务,不对其内容和观点承担任何责任。若涉及版权问题,请与我们取得联系及时删除。

相关文章

暂无评论...