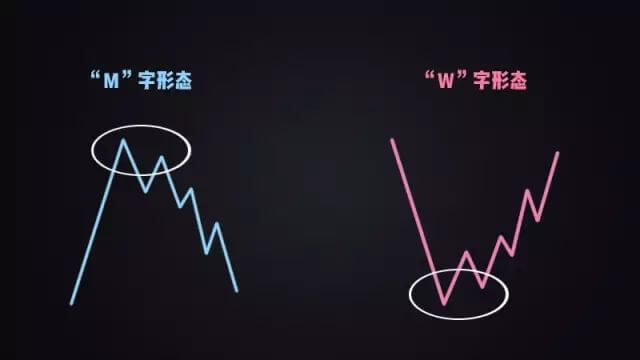

M顶和W底其实是一种特殊的折线形态,也是N字形态处于特殊位置下的外在表现,它们主要是从道氏理论关于波峰波谷的概念中衍生而来的(道氏理论和趋势概念的详细讲解请参照《期货市场技术分析一书》)。

市场中任何的行情走势都是按照N字形态发展,当N字形态的转折成为一段行情的顶部或底部时,就形成了所谓的M顶和W底。相较于N字形态而言,M顶和W底更具有效性,对于行情的判断依据也更加真实可靠。在这里,小编将基于这两种形态向大家介绍,如何建立高胜率的交易系统。

▌影响M顶和W底有效性的因素

在任何市场行情演变过程中,M顶和W底都是相当常见的,折线运行到一个顶部或底部区间内就容易形成上述两种形态。但这是否意味着形态出现就一定可以参与市场呢?答案也不尽然。实际上,这两种形态的出现有时并没有过于确定的意义,尤其在震荡行情内,这两种形态很容易让人误入歧途。那什么时候形态的出现才具有相对确定性的意义?又如何去辨别由这两种形态发出的交易信号呢?我们从以下三个方面也许能够有所启发:

1、行情持续时间的长短。无论是震荡还是单边,既有行情持续时长都影响着反转行情出现的概率,以及反转的真实性、力度等等方面。在M顶和W底出现时,原有行情持续时间越长、力量越弱,则确定性越高。尤其在一波单边行情走出来后,20日均线远远落后K线的脚步,此时的M顶或W底往往是进入震荡的标志,并不能构成反方向趋势的入场信号。只有当20日均线追赶至K线附近,并且多空博弈逐渐激烈时,M顶或W底的出现才能相对确定地提示出行情方向。

2、形态形成时价格波动的幅度。形态调整的幅度可以根据波峰和波谷之间的距离进行测算,幅度越小说明博弈相对平静,有效性越弱;幅度越大说明博弈相对激烈,有效性越强。正如下图中所示,H1长度较短,行情向下突破颈线一小段距离后马上出现反弹,而H2则相对较长,同时H3长度远远大于A点到颈线的位置。

3、行情所处的时间周期。不同的时间周期内形态的建立是相通的,但同一信号的有效程度则有所差异。一般来说,时间周期越小,无序波动和行情的毛刺会越多,信号的有效性也就相对较弱;而时间周期越大,行情的“噪音”就会越小,信号的有效性也因此增强。这其中的原因就在于不同时间周期内行情触发的参与者、参与资金数量不同。

▌如何建立交易系统

正如上文中说到的,不同时间周期内M顶和W底的有效性各不相同,而同一时间周期内也会存在很多的假信号,那如何应对这些风险,利用两种形态建立具有正期望的交易系统呢?

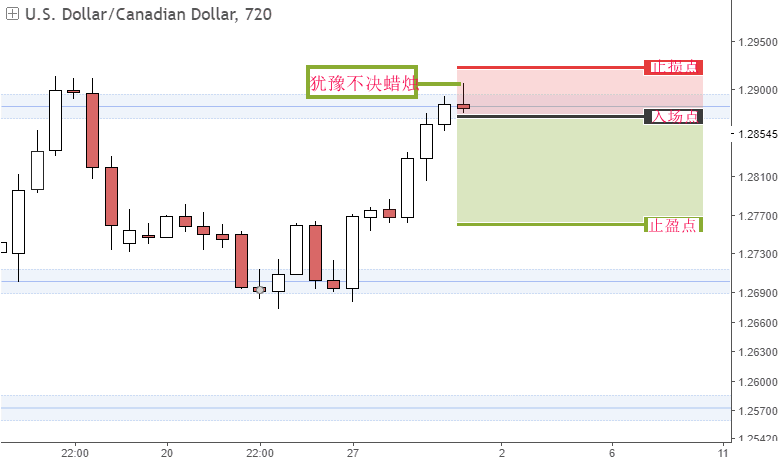

一般在下行趋势中,行情突破前底后出现小幅反弹但未反弹至前低之上,随后再次向下突破第二点。此时可以进行加仓操作,并将止损设置为前一反弹的波峰点。按照这样的入场和止损方式陆续在之后的突破中加空,将M顶进场的优势发挥至极致。而如果价格出现反弹突破前一波峰或加仓成本价时,可以选择减仓止盈。

上述例子是在下行趋势中的M顶情况,如果行情处于上升周期,则开仓、加仓、止损止盈的方向有所区别,依据没有变化。但无论是哪一种方向,止损都必须要明晰,并且坚决。

除了成功的例子外,根据M顶和W底进行交易的失败例子也有很多,为了能让大家引以为戒,小编特将失败的原因稍作整理:

1、行情处于盘整期,没有明显的趋势方向。

2、止损频繁,对行情判断不准确。忽略盘口、量仓变化等细节,导致胜率不高。

3、运用方式死板,不能根据行情变化灵活应对。将M顶和W底形态的判断当做是孤立的工作,不结合其他相应的指标加以验证,导致形态判断失误严重。

© 版权声明

本文转自网络,版权归原作者所有。我在此仅提供该文章的转载服务,不对其内容和观点承担任何责任。若涉及版权问题,请与我们取得联系及时删除。

相关文章

暂无评论...