交易之道,至刚易折,上善若水。

能低者,方能高;

能曲者,方能伸;

能柔者,方能刚;

能退者,方能进。

- 进出场点位非常明确,止损点不但很好找,而且止损的幅度很小。在这个价位吃进的单子很好处理。

- 如果这一笔交易失败了,下一步应该采取的措施非常明确,即单子止损出来之后该怎么做应该很容易选择。

- 一是在交易中做对时要大幅度赚钱,做错时要小幅度亏钱(比如看对行情时能够赚100个点,看错行情只亏30个点),做到这一点需要有良好的时机抉择相配合,并严格设定止损位和止赚位。

- 二是要做到在做对行情时大单量赚钱,做错行情时小单量亏钱。而要达到这一目标需要注意两个方面:

1、在交易中坚持采用金字塔式加码。

2、要恰当处理在出现连续盈利和连续亏损后单量应该放大还是缩小的选择。

1

买进

关于买入有四个原则:

- 在简单上升趋势中买入;

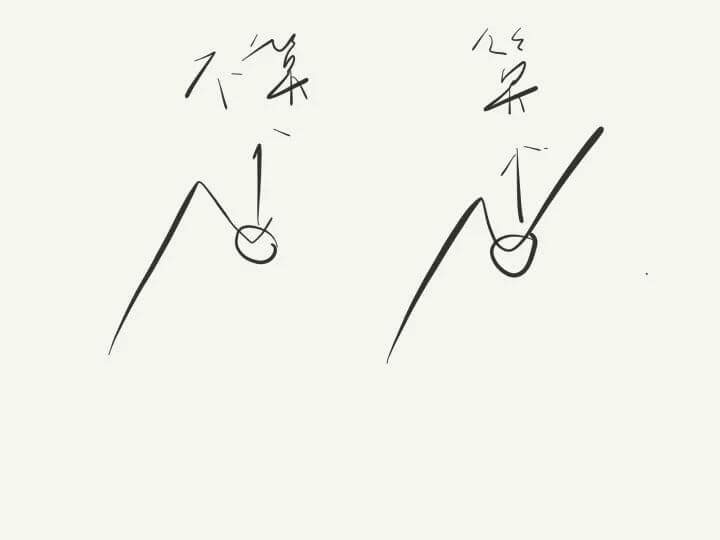

- 在复杂上升趋势的回调中,出现向下分形的时候买入;

- 向上突破前期高点的时候买入;

- 在横盘趋势停顿的下沿买入;

这四条原则是买入交易的基本原则,当市场没有出现这四种情况之一的时候,我根本不会考虑买的。

我这么写的意思,并非要你也这么做,而是想说,做为交易者,你同样需要类似的原则,在你的交易系统中。另外,你还需要相当的卖出的原则。

2

卖出

如果你有一些交易经验,很多时候对市场变化会有一些“感觉”,这些“感觉”应该建立在你的交易系统之上。我们相信,交易在更多的时候是要依靠感觉的。

当市场按照你的系统发展的时候,你不需要做什么,耐心看着就可以;当市场有利的时候,你必须学会习惯于获利,这是区别交易者是否成熟的一个重要标志。

很多的交易者在获利的时候惴惴不安,而亏损的时候却心安理得,这样如何能够长期稳定的获利?

下面介绍几种平仓的方法

1、目标法:

就是在入市之前先设定一个赢利目标。此法风险较大,若然市场方向长期达不到目标位,或者是在相反方向运作,则损失就会很大。

2、金字塔加码法:

即是投资者在入市获利的形势继续利好的情况下,在另外一个价格区域加大筹码的做法。

3、逐渐移动“止损”的做法:

当我们做对方向的时候,不要马上以现价平仓,而是不断上提止损价。

- 如果市场价格一路上涨,而没有达到我们所设的止损价,则我们就可以继续守候更大的利润;

- 一旦价格再加大涨幅,我们又可以把之前的止损价位改成更高的价位,直到市场回调价格到达我们的止损价位才平仓出局。

这就是我所说的逐渐移动“止损”的方法。

4、获利逐级平仓法:

就是投资者在入市有获利后,先行平掉部分头寸实现盈利,余下获利仓继续持有,以期赢取更大利润的做法。

此种方法主要是对之前仓位的减少,在投资者有获利后而难以判断后市时,又担心已有利润会消失,所以就先行收取部分盈利,余下的仓位继续持有。 此方法比较适合怕承担风险的人士使用。

- 入市买、卖,损失不应超过资金的十分之一,不过量买卖;

- 买、卖亏损时,永不加码;

- 仓位大小与市场状态相一致。市场处于平衡状态时,应参与较少,而市场处于活跃状态时,应参与较多;

- 仓位大小与自身状态相一致。一旦出现连续失手,需要赶快警惕起来,减低仓位直至离场休息。

- 市场出现无风险机会的时候,可以放大资金操作;

- 在市场出现波段操作机会的时候可以重仓短线操作;

- 在市场出现极端行情机会的时候可以三分仓中线操作;

- 在市场出现技术分析机会的时候可以轻仓短线操作。

- 建仓后,发觉错误,立即止损;

- 建仓后不能确定对错,持仓观望,但观望时间不能过长;

- 在确定了第一笔资金已盈利后,持仓等待第二次介入机会。

- 当第一份资金在获利状态且已无风险可言时可使用第二份资金。

- 建仓后,发觉错误,马上将第一笔资金止盈,同时,严格第二笔资金的止损位;

- 交易系统发出止损信号;

- 买进的理由消失。

这是最简单的止损方法,它是指将亏损额设置为一个固定的比例,一旦亏损大于该比例就及时平仓。它一般适用于两类投资者:

① 刚入市的投资者;

② 风险较大市场(如外汇市场)中的投资者

定额止损的强制作用比较明显,投资者无需过分依赖对行情的判断。止损比例的设定是定额止损的关键。这一比例因投资者心态、经济承受能力而不同。

定额止损的比例由两个数据构成:投资者能够承受的最大亏损以及投资者的盈利预期。

2、技术止损法

将止损设置与技术分析相结合,剔除市场的随即波动之后,在关键的技术位设定止损单,从而避免亏损的进一步扩大。

一般而言运用技术止损法,无非就是以小亏赌大盈。通过对汇价运行形态的分析,一旦发现汇价出现破位时,则坚决止损。

在下降趋势中出头来抢反弹,如同刀口舔血,火中取铜钱,特别是无量小幅阴阳交错的下跌,使投资者往往产生止损的错觉,从而错失提早止损出局的时机。

主要有:

①趋势切线止损法:

包括汇价有效跌破趋势线的切线;汇价有效击破江恩角度线1×1或2×1线;汇价有效跌破上升通道的下轨等。

②形态止损法:

包括汇价突破头肩顶、M头、圆弧顶等头部形态的劲线位;汇价出现向下跳空突破缺口等等。

③K线止损法:

包括出现两阴夹一阳、阴后两阳阴的空头炮,或出现一阴断三线的断头铡刀,以及出现黄昏之星、穿头破脚、射击之星、双飞乌鸦、三只乌鸦挂树梢等典型见顶的K线组合等。

④筹码止损法:

筹码成交密集区对股价会产生直接的支撑和阻力作用,一个坚实的底部被击穿后,往往会由原来的支撑区转化为阻力区。

根据筹码成交密集区设置止损位,一旦破位立即止损出局。

五、设定止损位的注意点:

- 要从大势着眼,在技术图形上寻找以往重大关口或再创下的新高(新低),或市场已不止一次“证实”难以突破的价位;

- 技术分析上的主要分析价位,技术指标价位通常为专业交易员和专业操盘手使用,这些价位也需要重点关注;

- 政府或央行官员曾经强调的价位;

- 最为重要的一点,要从日常的操作中不断地总结和积累,找到适合自己情况的止损方式才是关键。

- 持仓时间:短线操作的持仓时间不超过20个交易日;中线持仓时间为2-5个月;

- 在限定的时间里完成预计利润坚决清仓;

- 在限定的时间里没有完成所预计的利润则坚决清仓。

特殊情况下如果根据行情认为有必要继续持有,则先出场1/2,以防止判断失误可能带来的不利和被动情况,其余的1/2仓位必须在规定的范围内出局;

- 在限定的时间里产生亏损,但亏损情况没有达到预计的平仓线要求,则出场2/3,以防止整体资金亏损达到平仓要求,同时用所出场的资金来适当回补低价仓位;

- 在非限定的时间里提前完成利润则出场2/3、或出场的总体交易资金为投入的本金。

- 在非限定时间内提前完成预计利润则出掉股票的总体资金为本金加预计利润的总和,其它的可以继续持有;

- 在预计的时间内没有利润也没有形成亏损的则一次性出局。

© 版权声明

本文转自网络,版权归原作者所有。我在此仅提供该文章的转载服务,不对其内容和观点承担任何责任。若涉及版权问题,请与我们取得联系及时删除。

相关文章

暂无评论...