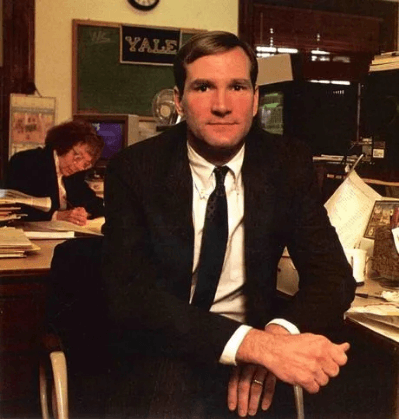

在竞争激烈的金融市场,很多人成为“韭菜”惨败离开,当然也有人在这里“逆天改命”,实现“草根”到“大佬”的蜕变。今天小编一位从包工头到“韭菜”最终蜕变为一代“传奇”的超级交易员——丹·赞格。曾开过出租车、做过搬运工、当过服务员、从事过包工头的丹·赞格,70年代开始接触交易,但一直是个“韭菜”,直到90年代,才逆袭成为“传奇”。他曾创下了惊人的记录,18个月从10775美元做到1800万,并上了《财富》杂志封面人物。

下面,我们就一起来看看丹·赞格是如何从一个包工头逆袭成用1.1万美金狂赚1800万的交易大神的呢?

丹·赞格在成为交易大神之前就是一个草根,大学都没读完的他起初靠开出租、做搬运工、在餐厅帮厨度日。

之后又在某景区公司干过一段时间后,他成了一名帮富人修建游泳池的承包商。但随后通过交易他迎来了命运的转折,开启了一段不一样的辉煌人生。

虽然到90年代才逆袭成为“传奇”,但早在1976年,丹·赞格就对金融市场和交易产生了兴趣。他曾在接受采访时表示,他的母亲很喜欢金融市场,他经常和母亲一起看电视上的商业频道,对华尔街的事情很入迷。在节目中,图标分析师经常会探讨图标形态和周期分析,这很大程度上影响了他,让他很早就领悟到了技术分析对交易的重要性。

1978年的一天,他在电视上看到某只股票的价格是1美元,于是飞奔到比佛利的肯尼迪卡博特公司开设了一个1000美元的经纪账户,几周之后以稍微高于3美元的价格卖出。此次交易,让他彻底迷上了交易。之后,他买了一本关于图表的书,并会花很长时间寻找分析师所讨论的图表形态。他曾尝试运用自己的图表分析知识购买便宜股票,因为当时的他只能买得起这些便宜股票,但令沮丧的是,这些便宜股票中并没有他所找寻的图表形态。因此他一度放弃了图表分析,也不经常进行交易。不过在这段时间里,他仍然通过阅读财经报纸和跟踪股票表现,保持自己对市场的关注。1991年,丹·赞格拿出了10万美元开始做交易,他在屋顶上放了一个巨大的卫星天线,用BMI和live wire来连接图表实时报价。- 一夜暴富:当时,海湾战争刚刚开始,市场急剧上涨,丹·赞格很快把10万美元变成了44万美元,他觉得自己正在通往财富之路上。

- 爆仓破产:然而市场的调整很快击碎了他的美梦,他的44万美元变成了22万美元。在接下来的6年里,他试图再把22万美元恢复到44万美元,结果却走向破产。

在此之前,他甚至想不到自己会破产,此次破产,让他倒欠经纪人225美元,没有更多现金再投入市场的他不得不卖掉一辆车来筹集资金。后来他将卖车的11000美元存入经纪账户,除了还掉225美元的债务,他还剩下10775美元用于交易。大亏后的丹·赞格总结了一些教训,例如永远不会让轻信蒙蔽双眼,也不会再让它们阻碍自己的交易。他暗暗发誓,“我再也不会盲目地相信了,我知道,我在市场上读到的任何东西,都是在误导我,使我无法从交易的赢家中获利。”从那时起,丹·赞格开始驰骋于市场的起落中,再后来:- 他在18个月里,把1万1千美元做到1800万美元,被大部分人熟知。

- 2000年12月,他接受财富杂志采访时公布的数字显示,他的盈利继续扩大,在23个月的时间里,盈利达到了4200万美元。

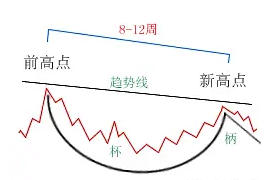

丹·赞格花了25年的时间专注于研究图表,他曾说:“我只依赖图表形态、价格和交易量做出投资决策。我每晚查看400个图表,没有时间研究那么多指标”。一般来说,该货币对会有大约2到4个月的剧烈波动,然后通过市场调整,回调时该货币将遇到抛售而下跌,较前高点下跌约20%至35%,调整的时间一般在8到12周之间,这取决于整体的市场状况。当价格上涨试图挑战前高点时,就会受到那些在前高点处或附近买入的人的卖出压力。这种卖压将使汇价带来下跌和横盘整理,时间大概是4天至3周。- 手柄的部位通常比前高点低5%,若是较低的手柄通常是有缺陷的货币对,也意味着较高的失败风险。

- 买入时机,是当它升至手柄的顶部新高时,而不是触及在8至12周前的前高点时。

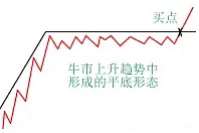

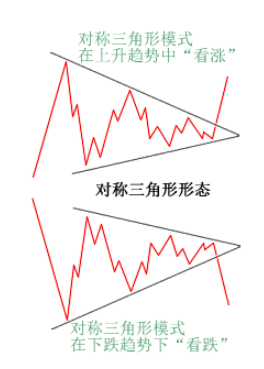

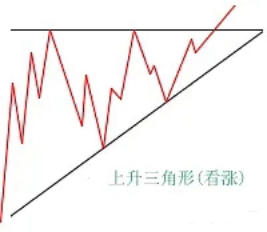

需要注意的是:拥有这种形态的最佳货币对通常出现在市场调整充分后的市场走势开始之时,而不是在市场大幅上涨期间或结束时。平底是一种在任何时间跨度内水平移动的图表模式,这个模式形态可以获得非常强劲的上涨。我们要寻找的是,当汇价保持在水平或大致相同的水平,并且成交量出现枯竭,在这个平底的顶部画一条趋势线,当汇价突破趋势线并且成交量放大时买入。对称三角形可以说是优柔寡断的区域,市场停滞不前,未来走向受到质疑。通常情况下,当时的供求力量被认为几乎相等。推动汇价上涨的买盘很快遇到卖压,而汇价下跌则会被视为逢低买入。每一个新的较低的高点和较高的底部,变得比前面更窄,形成一个侧面三角形的形状。(在这段时间里,成交量有下降的趋势。)最终,这种优柔寡断会结束,通常会从这种形态后开始爆发 (通常是在巨额成交量的情况下)。研究表明:对称三角形会压倒性地向趋势的方向逆转,在我看来,对称三角形是很好用的图表模式,应该作为中继模式来进行交易。上升三角形是对称三角形的一种变体,通常被认为是在上升趋势中最可靠的看涨形态。三角形的顶部是平的,而三角形的底部则是向上倾斜的。- 在上升三角形中,货币对超买,价格反转回落。随后,买盘重新进入市场并且价格很快达到历史高点,达到高点后再次回落。

- 随后买盘会重新出现,尽管价格会比之前的更高。价格最终突破了前高点,随着新买盘的到来,价格会被推得更高。

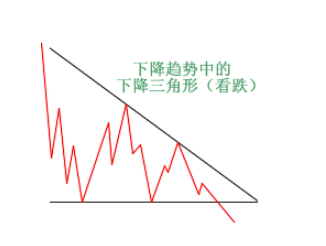

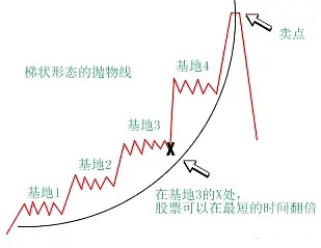

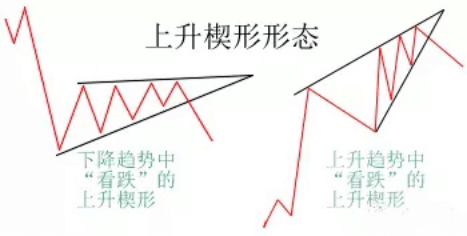

在对称三角形的情况下,突破通常伴随着成交量的显着增加。下降三角形也是对称三角形的一种变体,通常被认为是看跌的,通常出现在下行趋势中。不像上升的三角形,这次三角形的底部看起来是平的。三角形的顶部的一面是向下倾斜。价格会下跌到超卖的程度,然后在低点出现试探性买盘,价格回升。然而,更高的价格吸引了更多的卖家,价格不断挑战前低点。接下来,买家再一次试探性地重新入市买进,不过,价格升高,再一次吸引了更多的卖家。最终卖家控制住了局面,突破了这一模式的前低点,而之前的买家则急于抛售头寸。与对称三角形和上升三角形一样,在图形的形成过程中,成交量会不断减少,直到突破之时放大。抛物线形态可能是最受推崇和的模式之一,这种模式可以让你在最短的时间内获得最大最快速的回报。一般来说,你会在一个主要的市场上涨结束时或接近结束时找到一些这样的模式,这种模式是多个基地后形成突破所得到的最终结果。楔形的形成在外观上也类似于一个对称的三角形,因为趋势线会在它们的顶点相交,然而,楔形的区别在于明显的倾斜,上下两边都是倾斜的。与三角形一样,成交量在楔形形成时应减小,而在楔形分散时应增大,以下是一个典型的楔形趋势模式:- 下降的楔形通常被认为是看涨的,通常出现在上涨趋势中。但它也可以在下降趋势中出现,然而,这意味着总体上仍是看涨的,这个图表模式由一系列较低的高点和较低的底部组成。

- 上升的楔形通常被认为是看跌的,通常出现在下跌趋势中。它们也可以在上升趋势中找到,但通常仍被视为看跌。上升的楔形由一系列更高的高点和更高的底部组成。

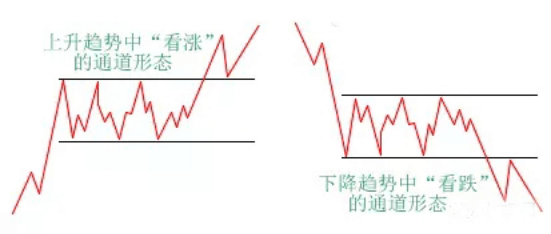

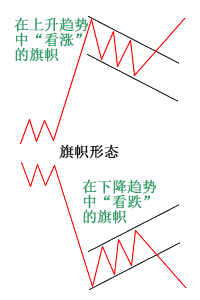

通道模式通常被认为是中继模式。它们是优柔寡断区,通常是朝着趋势的方向变动。当然,趋势线在矩形区中平行运动,代表目前供需几乎平衡。买家和卖家似乎也势均力敌。相同的“高点”会不断被挑战,同样的“低点”也会不断被挑战,汇价在两个明确设定的参数之间摇摆不定。虽然成交量似乎不像在其他模式中那样受到影响,但通常在模式中成交量会减少,但与其它股票一样,成交量在突破时应该要显著放大。旗帜和三角旗形态可以被归类为中继模式,它们通常只代表动态中的短暂停顿,通常出现在一个快速的大幅上涨之后,通常会在同一方向再次上涨。- 多头市场旗帜的特点是较低的高点和较低的底部,倾斜方向与趋势的相背,但与楔形线不同的是,它们的趋势线是平行的。

- 看跌信号由更高的高点和更高的底部组成,空头市场旗帜也有逆趋势倾斜的趋势。它们的趋势线也是平行的。

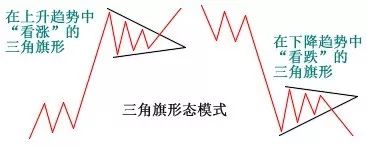

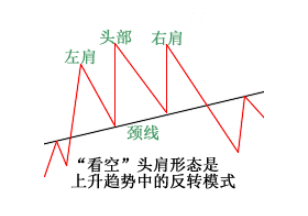

三角旗看起来很像对称的三角形,但三角旗形态通常在大小(波动性)和持续时间上都较小,成交量通常在停滞期间收缩,在突破时放大。头肩形通常被认为是反转形态,出现在上升趋势中是最可靠的。最终,市场开始放缓,供需的力量被普遍认为是平衡的。卖家在高点(左肩)做空,开始试探性的下跌。买家很快回到市场,并最终推高至新高(头)。然而,新的高点很快回落,又会再次经受下跌考验(颈线延续)。试探性的买盘再度出现,市场再次反弹,但未能打破此前的高点。(最后一个顶部被认为是右肩。)成交量在头肩形模式中非常重要。成交量一般跟随左肩价格上涨。然而,头是在成交量减少的情况下形成的,表明买家不再像以前那样咄咄逼人。而右肩的成交量甚至比头部还要小,这表明买家可能已经筋疲力尽了。新的卖家进入,以前的买家退出,当市场突破领口时,图表就完整了。(突破时成交量会放大。)头肩形态的图表有时会颠倒。倒头肩形态通常出现在下降趋势中。倒头肩形态值得注意的是成交量方面。

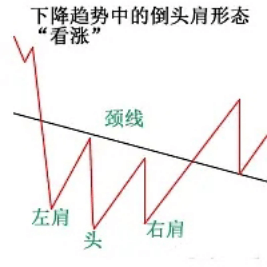

三角旗看起来很像对称的三角形,但三角旗形态通常在大小(波动性)和持续时间上都较小,成交量通常在停滞期间收缩,在突破时放大。头肩形通常被认为是反转形态,出现在上升趋势中是最可靠的。最终,市场开始放缓,供需的力量被普遍认为是平衡的。卖家在高点(左肩)做空,开始试探性的下跌。买家很快回到市场,并最终推高至新高(头)。然而,新的高点很快回落,又会再次经受下跌考验(颈线延续)。试探性的买盘再度出现,市场再次反弹,但未能打破此前的高点。(最后一个顶部被认为是右肩。)成交量在头肩形模式中非常重要。成交量一般跟随左肩价格上涨。然而,头是在成交量减少的情况下形成的,表明买家不再像以前那样咄咄逼人。而右肩的成交量甚至比头部还要小,这表明买家可能已经筋疲力尽了。新的卖家进入,以前的买家退出,当市场突破领口时,图表就完整了。(突破时成交量会放大。)头肩形态的图表有时会颠倒。倒头肩形态通常出现在下降趋势中。倒头肩形态值得注意的是成交量方面。- 倒立的左肩应该伴随着成交量的增大。

- 倒立的头部应在较小的成交量中形成。

- 然而,从头部的反弹应该比从左肩的反弹表现出更大的成交量。

- 倒立右肩的成交量应该是最小的。

- 当汇价反弹到颈线时,成交量应该会大幅增加。

- 新的买家进入,以前的卖家退出。当市场突破颈线时,图表就完整了。(突破时成交量会增加。)

以上便是丹赞格所依赖的一些图表形态。

作为普通交易者,我们不仅应该保持不断学习,从大佬身上吸取经验;还应该检验所学的技巧是否真正适合自己,并认真对待每一笔交易。

毕竟交易技术、策略千千万,最终执行交易的还是人,交易并不仅仅是一个金钱的游戏、脑力的博弈,还是一场人性的挑战,所以找到自己适合的交易方法技巧尤为重要。正是因此,小编才经常给大家介绍一些交易大师的交易理念、做单策略,希望能够帮助大家多了解一点、多学习一点,在更多的选择中找到更适合自己的交易技巧。 © 版权声明

本文转自网络,版权归原作者所有。我在此仅提供该文章的转载服务,不对其内容和观点承担任何责任。若涉及版权问题,请与我们取得联系及时删除。